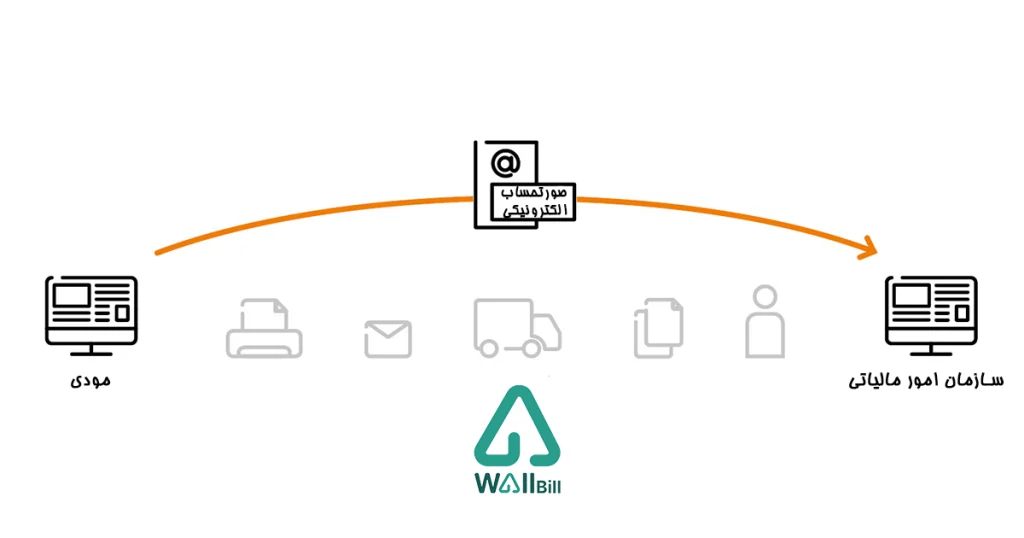

در سایر مقالات وال بیل توضیحات کاملی درباره جنبههای مختلف قانون پایانههای فروشگاهی و سمانه مودیان ارائه کردیم. طبق این قانون مودیان مالیاتی موظفند صورتحساب الکترونیکی معاملات خود را برای سازمان امور مالیاتی ارسال کنند. در این مقاله اما قصد داریم مهمترین قواعد صورتحساب الکترونیکی را با شما در میان بگذاریم.

این قواعد شامل مهمترین نکات پیرامون صورتحسابهای الکترونیکی بوده و مواردی از قبیل اصلیترین مفاد قانون پایانههای فروشگاهی و بخشهای مختلف یک صورتحساب الکترونیکی استاندارد را توضیح میدهند.

با وال بیل همراه باشید تا با اصلیترین قواعد صورتحساب الکترونیکی آشنا شوید.

مهمترین قواعد صورتحساب الکترونیکی

مهمترین قواعد صورتحساب الکترونیکی که باید با آنها آشنایی داشته باشید عبارتند از:

- الزام به ثبت شماره منحصر به فرد مالیاتی، مطابق با قالب استاندارد سازمان امور مالیاتی

- الزام درج شماره مالیاتی صورتحساب مرجع برای صورتحساب ارسالی از نوع اصلاحی، ابطالی و برگشت از فروش

برای آشنایی بیشتر توصیه میکنیم مقاله انواع صورتحساب الکترونیکی را مطالعه کنید.

- بررسی حد آستانه فروش مؤدی

- درج شماره اقتصادی فروشنده، منطبق با اطلاعات ثبتنام الکترونیکی (کلیدهای مالیاتی)

- الزام به درج مشخصات خریدار در معاملات B2B (صورتحساب الکترونیکی نوع 1)

- درج الزامی شناسه کالا و خدمات، مطابق با فرهست رسمی منتشر شده توسط سازمان

برای دریافت لیست شناسه کالا و خدمات به این مقاله مراجعه کنید.

- ثبت نرخ مالیات بر ارزشافزوده مطابق با نرخ مالیاتی شناسه کالا و خدمات موجود در صورتحسابهای ارسالی مبتنی بر قانون مالیات بر ارزشافزوده

- مطابقت داشتن نرخ مالیات ارزش افزوده با نرخ اعلامی توسط سازمان حفاظت محیطزیست برای صورتحسابهای مربوط به کالا یا خدمات آلاینده

- بالاتر نبودن مبلغ سهم پرداخت نقدی، نسیه یا توأمان از مبغ کل صورتحساب الکترونیکی

- صفر نبودن مبلغ کل کالا یا خدمات

- صفر نبودن جمع کل مبلغ قبل از تخفیف

اینها مهمترین قواعدی هستند که در ثبت و ارسال صورتحساب الکترونیکی باید رعایت کنید. دقت داشته باشید که ارسال فاکتور بدون رعایت قواعد صورتحساب الکترونیکی باعث باطل یا مردود شدن آن میشود.

قانون پایانههای فروشگاهی چگونه از شکلگیری مؤدیان صوری جلوگیری میکند؟

یکی از مزیتهای قواعد صورتحساب الکترونیکی در قانون پایانههای فروشگاهی و سامانه مودیان جلوگیری از شکل گرفتن مودیان صوری یا غیرواقعی است.

برای جلوگیری از این موضوع، قانون حد مجاز مشخصی برای مجموع صورتحسابهای الکترونیکی صادره از طرف مؤدی تعیین کرده است. حدود مجاز مجموع صورتحساب الکترونیکی به شرح زیر است:

- واحد جدیدالتاسیس و فاقد سابقه: سه برابر معافیت ماده (۱۰۱) قانون مالیاتهای مستقیم همان سال برای یک دوره مالیاتی

- سایر مؤدیان: حداقل معادل سه برابر معافیت موضوع ماده (۱۰۱) قانون مالیاتهای مستقیم یا سه برابر فروش اظهاری مشمول مالیات بر ارزش افزوده دوره مشابه سال قبل، که مالیات آن به سازمان پرداخت یا ترتیب پرداخت آن داده شده است. هر کدام که بیشتر باشد.

- مؤدیانی که مکلف به اجرای قانون مالیات بر ارزش افزوده مصوب سال ۱۳۸۷ نبودهاند: سه برابر یک چهارم فروش اظهار شده عملکرد سال قبل، یا سه برابر معافیت موضوع ماده (۱۰۱) قانون مالیاتهای مستقیم که مالیات آن به سازمان پرداخت یا ترتیب پرداخت آن داده شده است. هر کدام که بیشتر باشد.

به صورتحسابهای الکترونیکی صادرهای که این حد مجاز فروش را رد کرده باشند، اعتبار مالیاتی تعلق نمیگیرد.

در این شرایط کارپوشه فروشنده مشمول پرداخت مالیات، به دلیل تکمیل بودن حد مجاز فروش غیرفعال میشود. غیر فعال شدن کارپوشه سامانه مودیان نیز از طریق ساز و کارهای معین (هم از طریق خود کارپوشه و هم از طریق پیامک) به اطلاع فروشنده و خریدار خواهد رسید.

نکته: ماده (۶) قانون پایانههای فروشگاهی و سامانه مؤدیان و آییننامه اجرایی آن، مؤدیان برای صدور صورتحساب الکترونیکی بیش از حد مجاز مذکور و دریافت سهم مالیات بر ارزش افزوده متعلقه از خریدار، حتماً باید بدهی مالیات بر ارزش افزوده مربوط به صورتحسابهای فروش خود تا زمان تکمیل حد مجاز فروش را پرداخت کرده باشند یا ترتیب پرداخت آن را داده باشند. یا اینکه تضمینهای لازم بابت این بدهی را به سازمان امور مالیاتی کشور ارائه کرده باشند.

برای آشنایی بیشتر بهتر است مقاله قانون پایانههای فروشگاهی و سامانه مودیان را مطالعه کنید.

قواعد مربوط به تعطیلی یا انحلال واحد کسب و کار

یکی از مهمترین قواعد صورتحساب الکترونیکی به شرایط تعطیلی یا انحلال کسب و کار بازمی گردد. خیلی از مودیان میپرسند که در صورت تعطیلی واحد کسب و کار تکلیف صدور و ارسال صورتحساب الکترونیکی چگونه خواهد بود؟

در پاسخ باید گفت که اگر به هر دلیلی اعم از تعطیلی (موقت یا دائم) و یا انحلال واحد کسب و کار، بهرهبرداری از پایانه فروشگاهی به صورت موقت یا دائم متوقف شود، مؤدی به عنوان صاحب این پایانه فروشگاهی موظف است مراتب تعطیلی یا انحلال را ظرف مدت حداکثر ۱۰ روز بعد از توقف بهرهبرداری، از طریق کارپوشه خود به سازمان امور مالیاتی یا شرکت معتمد اعلام کند.

نکته: در مورد اشخاص حقوقی که حکم انحلال کسب و کار آنها صادر شده است، تا زمان تصفیه شخص حقوقی مزبور کماکان مؤدی محسوب شده و مدیر یا مدیران مجموعه مکلف به انجام تکالیف مقرر در این قانون (صدور و ارسال صورتحساب الکترونیکی) خواهند بود. به عبارت دیگر ابلاغیه تعطیلی واحد به معنای برداشتن تکلیف مالیاتی نبوده و تا زمان تصفیه و تعطیلی کامل، مؤدی باید همچنان برای هر معاملهای که انجام میدهد صورتحساب الکترونیکی صادر و ارسال کند.

صورتحساب الکترونیکی از چند بخش تشکیل شده است؟

طبیعتاً یکی از اصلیترین قواعد صورتحساب الکترونیکی به نحوه پر کردن بخشهای مختلف آن مربوط میشود. چه به صورت مستقیم صادر کنید و چه فایل اکسل صورتحسابهای الکترونیکی را ارسال نمایید، باید تمامی بخشهای مهم آن را پر کنید.

هر صورتحساب الکترونیکی از سه بخش کلی زیر تشکیل شده است:

- سرآمد (Header)

- بدنه (Body)

- اطلاعات پرداخت (Payment)

بخش سرآمد صورتحساب الکترونیکی شامل چه اطلاعاتی است؟

- شماره منحصر به فرد مالیاتی

- تاریخ و زمان صدور صورتحساب (میلادی)

- تاریخ و زمان ایجاد صورتحساب (میلادی)

- نوع صورتحساب

- سریال صورتحساب داخلی حافظه مالیاتی

- شماره منحصر به فرد مالیاتی صورتحساب مرجع

- الگوی صورتحساب

- موضوع صورتحساب

- شماره اقتصادی فروشنده

- نوع شخص خریدار

- شماره/شناسه ملی/شناسه مشارکت مدنی/کد فراگیر

- شماره اقتصادی خریدار

- کد شعبه فروشنده

- کدپستی خریدار

- کد شعبه خریدار

- نوع پرواز

- شماره گذرنامه خریدار

- شماره پروانه گمرکی

- کد گمرک محل اظهار فروشنده

- شماره کوتاژ اظهارنامه گمرکی

- تاریخ کوتاژ اظهارنامه گمرکی

- شناسه یکتای ثبت قرارداد فروشنده

- شماره اشتراک/شناسه قبض بهرهبردار

- مجموع مبلغ قبل از کسر تخفیف

- مجموع تخفیفات

- مجموع مبلغ پس از کسر تخفیف

- مجموع مالیات بر ارزش افزوده

- مجموع سایر مالیات

- عوارض و وجوه قانونی

- مجموع صورتحساب

- مجموع وزن خالص

- مجموع ارزش ریالی

- مجموع ارزش ارزی

- روش تسویه

- مبلغ پرداختی نقدی

- مبلغ نسیه

- مجموع سهم مالیات بر ارزش افزوده از پرداخت

- مالیات موضوع ماده ۱۷

بخش بدنه صورتحساب الکترونیکی شامل چه اطلاعاتی است؟

- شناسه کالا/خدمت

- شرح کالا/خدمت

- تعداد/مقدار

- واحد اندازهگیری

- وزن خالص

- مبلغ واحد

- میزان ارز

- نوع ارز

- نرخ برابری ارز با ریال

- ارزش ریالی کالا

- ارزش ارزی کالا

- مبلغ قبل از تخفیف

- مبلغ تخفیف

- مبلغ بعد از تخفیف

- نرخ مالیات بر ارزش افزوده

- مبلغ مالیات بر ارزش افزوده

- موضوع سایر مالیات و عوارض

- نرخ سایر مالیات و عوارض

- مبلغ سایر مالیات و عوارض

- موضوع سایر وجوه قانونی

- نرخ سایر وجوه قانونی

- مبلغ سایر وجوه قانونی

- اجرت ساخت

- سود فروشنده

- حقالعمل

- جمع کل اجرت

- حقالعمل و سود

- سهم نقدی از پرداخت

- سهم مالیات بر ارزش افزوده از پرداخت

- شناسه یکتای ثبت قرارداد حقالعملکاری

- مبلغ کل کالا/خدمت

بخش اطلاعات پرداخت صورتحساب الکترونیکی شامل چه اطلاعاتی است؟

- شماره سوئیچ پرداخت

- شماره پذیرنده فروشگاهی

- شماره پایانه

- روش پرداخت

- شماره پیگیری/شماره مرجع

- شماره کارت پرداختکننده صورتحساب

- شماره/شناسه ملی/کد فراگیر اتباع غیر ایرانی پرداختکننده صورتحساب

- تاریخ و زمان پرداخت و مبلغ پرداختی

برای دریافت فایل اکسل انواع الگوهای صورتحساب الکترونیکی به این صفحه مراجعه کنید.

جمع بندی

قواعد صورتحساب الکترونیکی به خوبی مهمترین نکات در رابطه با ارسال آنها را روشن میکنند. پر کردن و ارسال صحیح صورتحسابهای الکترونیکی اهمیت بسیار زیادی دارد. چراکه صورتحسابهای غیراستاندادر مورد پذیرش سازمان قرار نگرفته و باطل میشوند. چنانچه صورتحساب نیز باطل شده و فرصت یک هفتهای ارسال آن نیز به اتمام رسیده باشد، مؤدی مشمول پرداخت جریمه مالیاتی خواهد بود.

بنابراین حتماً باید با قواعد صورتحساب الکترونیکی آشنا باشید و آنها را رعایت کنید. امیدواریم این مقاله از وال بیل برای شما مفید بوده باشد.

سؤالات متداول

· مهلت ارسال صورتحساب الکترونیکی چقدر است؟

شما برای ارسال صورتحسابهای الکترونیکی نوع 1 و 2 یک هفته بعد از انجام معامله زمان دارید.

برای اشنایی بیشتر مقاله مدت زمان ارسال صورتحساب الکترونیکی را مطالعه کنید.

· آیا امکان صدور صورتحساب برای تسویههای اقساطی هم وجود دارد؟

بله همانطور که در موارد بالا اشاره کردیم، یکی از بخشهای صورتحساب الکترونیکی به مبلغ پیش پرداخت و مبلغ اقساط ماهانه اختصاص دارد.